Denis Diderot, filósofo francés, fundador del Enciclopedismo y quien desde la sombra dirigió la Ilustración en Francia que allanó el camino a la Revolución Francesa, sostenía que “todas las cosas deben ser examinadas, debatidas, investigadas sin excepción y sin tener en cuenta los sentimientos de nadie”. Eso es lo que trataremos de hacer, limitados por las informaciones a nuestra disposición, con el proyecto de reforma tributaria sometido por el Poder Ejecutivo al Congreso Nacional.

Ruptura con el modelo de zonas francas de exportación

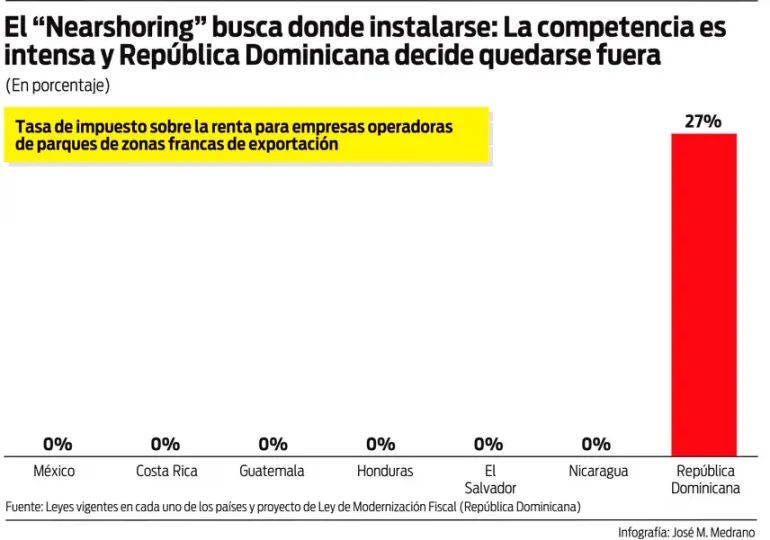

El proyecto establece que, en lo adelante, los beneficios obtenidos por las empresas operadoras de parques de zonas francas estarán gravados con el 27% del impuesto sobre la renta. El Ministerio de Hacienda (MH) sostiene que con esta decisión elimina una distorsión pues entiende que la inversión en parques de zonas francas es idéntica a la inversión el sector de inmobiliario o de bienes raíces. Por alguna razón, el MH no comprende que los parques de zonas francas son parte integral del modelo de zonas francas, el cual se fundamenta en la exención de impuestos, en un enclave geográfico extraterritorial para la exportación, para todo lo que termine impactando negativamente en el costo de producir el bien o servicio a exportar. Un impuesto sobre los beneficios de la operación del parque de zonas francas se traduciría en un aumento de la renta de alquiler que deben pagar las empresas instaladas dentro del parque. Ese aumento en la tarifa de alquiler provocaría un incremento en el costo de manufactura. Dado que las empresas de zonas francas son tomadoras de los precios que el mercado de exportación establece, esto se traduciría en un menor beneficio para las empresas establecidas en parques gravados. En otras palabras, estaríamos haciéndolas menos competitivas frente a sus pares de otros países donde no se percibe la exención del impuesto sobre la renta de las operaciones de los parques como una distorsión.

En México, Costa Rica, Guatemala, Honduras, El Salvador y Nicaragua, las empresas operadoras de los parques de zonas francas están exentas del pago del impuesto sobre la renta. Como se ve, con esta iniciativa del MH, la administración del presidente Abinader se convertiría, de la noche a la mañana, en la primera en introducir una distorsión en el modelo de zonas francas que prevalece en la región. Solo en el caso extraño en que las empresas de zonas francas pudiesen operar a la intemperie, es decir, colocando sus equipos y maquinarias en solares baldíos donde laborarían los operadores, la exención del impuesto sobre la renta a las empresas operadoras de los parques de zonas francas podría ser considerada como una distorsión. ¿Sería posible instalar a la intemperie plantas para manufactura de chips como aspira el presidente Abinader?

Siete parques de zonas francas que estaban en carpeta para iniciar su construcción y/o expansión en 2025, han pospuesto el arranque indefinidamente. De los previstos en la Iniciativa Santo Domingo 2050 que lanzó el presidente Abinader hace dos años, no volverá a hablarse. Mientras tanto, México y Costa Rica avanzan aceleradamente en la construcción de nuevos parques para acoger la migración de empresas inducida por el “nearshoring”. El presidente Abinader debe instruir la eliminación completa del distorsionante Artículo 31 del proyecto de reforma tributaria que establecería el impuesto sobre la renta a las empresas operadoras de parques de zonas francas.

Adiós Fitur, lo siento Bergantín

El proyecto de reforma fiscal se lleva todos los incentivos de la Ley 158-01 de Fomento al Desarrollo Turístico para los polos de escaso desarrollo y nuevos polos en provincias y localidades de gran potencialidad. La decisión parece reflejar la convicción del Gobierno de que todos nuestros polos turísticos ya se encuentran plenamente desarrollados y de que, en algunos casos, como sería la exención del IPI a los apartamentos y/o villas en determinados proyectos localizados dentro resorts y zonas turísticas, ingresamos en un territorio hostil con la justicia y equidad distributiva. Aunque debemos reconocer que pueden haberse producido excesos en la concesión de estos incentivos, eso no debería llevarnos a hacer tabla rasa con el esquema de incentivos fiscales.

Existen polos potenciales de desarrollo turístico a los cuales les queda un largo trecho por recorrer en materia de infraestructura hotelera y de desarrollo inmobiliario. Mientras los incentivos estaban abiertos a todos los polos, resultaba previsible que la inversión privada nacional y extranjera se dirigiría a las joyas del turismo dominicano: Bávaro, Punta Cana, La Romana (Casa de Campo) y en los últimos años, el Distrito Nacional. En el caso de la Ley 158-01 y del CONFOTUR, lo recomendable no era el desmantelamiento total de los incentivos fiscales que confiere una legislación que, sin lugar a duda, ha convertido a la República Dominicana, después de México, en la segunda potencia turística de la América Latina y el Caribe. Lo razonable era la racionalización de los incentivos, específicamente, la desviación de los mismos hacia los polos que han sido forzados a competir en materia de atracción de inversión con polos dotados de una infraestructura física que los primeros no tienen. Lo sensato, por tanto, es mantener los incentivos de la Ley 158-01 a todos los proyectos que se ejecuten en los polos de Montecristi-Puerto Plata-Samaná-Las Terrenas y de Pedernales-Barahona-Azua-Baní. A Fitur 2025, República Dominicana debería llevar una ambiciosa carpeta de proyectos en ejecución y en diseño, tanto de infraestructura física como hotelera para esos polos, explicando la importancia de invertir en esas geografías para reducir la elevada concentración del riesgo de tener todo invertido en el Este del país, la zona más golpeada por el paso de huracanes y la llegada desagradable del sargazo. Si el hacer tabla rasa se mantiene, el proyecto de Punta Bergantín y la Autopista del Ámbar tendrán que esperar hasta el 2029.

En adición a la sustitución de la generalización de la eliminación por la selectividad en el otorgamiento de los incentivos fiscales, en caso de que no se haya hecho todavía, el MH debería instruir a la DGII para que ponga fin al Acuerdo de Precios por Anticipado (APA) que ha existido durante años entre la DGII y el sector hotelero. Estos APA fijan tarifas por habitación hotelera que, en algunos casos, no llegan al 30% de la tarifa realmente cobrada por los hoteles, lo que reduce sensiblemente el ITBIS pagado por los hoteles. En 2023, el valor agregado del sector hoteles fue de RD$197,728 millones. En consecuencia, con una tasa de 18%, la DGII debió, en teoría, haber recaudado RD$35,591 millones de ITBIS. Sin embargo, solo recaudó RD$19,951 millones, el 56% de la recaudación potencial. Parte de la explicación reside en el hecho de que habitaciones que se rentan en la vecindad de US$300 al día, para fines del ITBIS declarado a la DGII, el APA establece que se declare como si se rentó en US$100 o US$110. Eso no solo reduce los ingresos de ITBIS de la DGII. Reduce también los ingresos brutos que presentan los hoteles cuando someten sus Estado de Ganancias y Pérdidas en la Declaración Jurada del Impuesto sobre la Renta. Eso podría explicar, en parte, el porqué en 14 de los 16 años comprendidos entre 2006 y 2021, el sector hotelero, de manera consolidada, declaró pérdidas a la DGII. Eliminando el APA y cobrando el ITBIS (IVA) y el Impuesto sobre la Renta a los hoteles cuyo período de exención venció sobre los ingresos brutos verdaderos de los hoteles, las recaudaciones aumentarían más que el estimado que produciría el desmantelamiento total de los incentivos fiscales establecidos en Ley 158-01.

La vivienda económica y el desarrollo inmobiliario han muerto. ¡Larga vida al lavado!

La Ley 389-11 de Mercado Hipotecario y el Fideicomiso que perseguía facilitar el desarrollo de proyectos habitacionales, fundamentalmente de vivienda de bajo costo, pasaría a la historia como la efímera. El proyecto de reforma tributaria elaborado por el MH deroga el incentivo del pago único y definitivo de 10% de impuesto sobre la renta que establece esta ley. Todo apunta a que el MH entiende que los beneficios que obtienen quienes se han acogido a esta ley para realizar proyectos de vivienda económica y desarrollo inmobiliario son enormes y, por ello, en lugar de pagar un 10% deberían tributar un 27% del Impuesto Sobre la Renta más el 10% sobre los dividendos distribuidos.

¿Dispone el MH de esos estudios para sustentar su percepción? ¿Conoce los riesgos que han asumido aquellos empresarios que han invertido en proyectos de viviendas económicas y que, súbitamente, luego de aumentos en las tasas interés sobre préstamos hipotecarios están enfrentando actualmente una avalancha de devoluciones de compradores que no pueden ahora pagar las cuotas infladas por el alza de los intereses? ¿Ha estimado el MH el aumento en las operaciones de lavado, de opacidad y de la informalidad que va a provocar la desaparición de fideicomisos que habían logrado formalizar a cientos de empresas constructoras y a minimizar la incursión del dinero de lavado a través de compraventa de propiedades inmobiliarias libres de todo tipo de debida diligencia? ¿Piensa realmente el MH que va a recaudar más regresando al modelo informal del pasado donde la mayoría de los proyectos de construcción de viviendas, apartamentos y otros desarrollos inmobiliarios siempre terminaban declarando pérdidas amparados en la falta de transparencia en la contabilidad de los costos de construcción que presentaban? ¿Acaso no resulta más sensato cobrar un 10% sobre beneficios muy probables garantizados por la supervisión que ejecutan las fiduciarias que un 27% sobre beneficios que nunca tendrán lugar en la contabilidad opaca de empresas constructoras que vamos a deportar de regreso a la informalidad? ¿Van a prestar los bancos a estos proyectos, a sabiendas de que las garantías de ejecución que ofrecen los fideicomisos pasarían a ser sustituidas por la “solidez” de cientos de empresas constructoras con experiencia y vocación para operar “quebradas” en la informalidad? ¿Cómo percibirían el Gobierno de los Estados Unidos esta reapertura de un segmento atractivo para el lavado como la construcción y compraventa de activos inmuebles, que los fideicomisos han contribuido a reducir de manera significativa? No hay que esforzarse mucho para concluir que la eliminación de este incentivo tributario, por donde quiera que se analice, terminaría como otro negocio del “capaperro” para la nación.

Apoyemos el buen cine y la filmación internacional en el país

Estoy totalmente de acuerdo con la sustitución de los incentivos tributarios para guiones, pre-producción, producción, distribución y exhibición (PDE) de largometrajes dominicanos por apoyos directos del Estado a través de un Fondo de Fomento del Cine, que en el primer año recibiría una asignación de RD$1,500 millones (US$25 millones) para asignar a proyectos de PDE de los guiones seleccionados por Confocine, siempre y cuando este último esté integrado por intelectuales dominicanos reconocidos. El proyecto elimina también el incentivo del artículo 39 de la Ley 108-10, el cual está dirigido parcialmente a los estudios cinematográficos, al permitir que las personas naturales o jurídicas que produzcan obras cinematográficas y audiovisuales dominicanas o extranjeras en el territorio dominicano, puedan beneficiarse de un crédito fiscal equivalente a un veinticinco (25%) de todos los gastos realizados en la República Dominicana. Ese 25% no se aleja mucho del 20% que se ofrece en Argentina, el 20%-25% en Brasil (Río de Janeiro), y el 40% en Chile y Colombia. Sin embargo, como el proyecto de reforma tributaria se lleva todos los incentivos tributarios que reciben los estudios cinematográficos establecidos en el país que prestan servicios de filmación a productores extranjeros, considero que, en el peor de los casos, estos estudios deben recibir el mismo trato fiscal que reciben las empresas localizadas en los parques de zonas francas de exportación. En el caso de Costa Rica, por ejemplo, se les ofrece un tratamiento de cuasi-zona franca al liberarlos del 90% de todos los impuestos. Estos estudios, cuando son utilizados por los productores extranjeros, ofrecen un servicio de exportación que genera externalidades positivas a la nación más allá de los gastos de hoteles y contratación de equipos y personal local que requieren las producciones. Tiene mucho valor para nuestro país aparecer en la geografía mundial de la producción cinematográfica.

Estímulo para la fuga de capitales al exterior

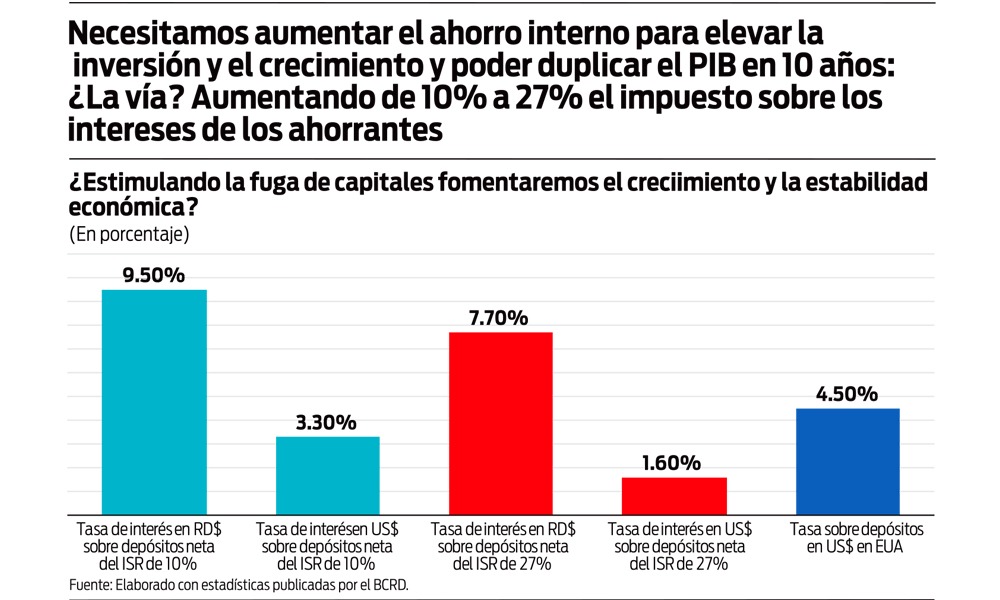

Mientras el Banco Central se ha visto precisado para vender US$1,111 millones de sus reservas de divisas y reducir la base monetaria ampliada en 7.4% en los últimos 12 meses para hacer frente a fuertes presiones de demanda de divisas que han provocado una depreciación de 6% del peso dominicano, el MH incluye en el proyecto de reforma tributaria una disposición que elevaría el impuesto único y definitivo de 10% sobre los intereses devengados por ahorrantes e inversionistas hasta un 27%. En lo que va de octubre, la tasa de interés promedio ponderada sobre certificados financieros y/o depósitos a plazo ha promediado 10.55%. Cuando descontamos el 10% de la retención actual, al ahorrante le queda un neto de 9.50% anual. Si le restamos las expectativas de depreciación de los próximos 12 meses, digamos 6.0%, similar a la de los pasados 12 meses, tendríamos que la tasa neta en dólares que el ahorrante estaría recibiendo es de 3.3%. Supongamos que en lugar del 10% de retención, en lo adelante, el ahorrante termina pagando un 27%, como establece el proyecto. En ese caso, la tasa neta en pesos que este recibiría sería de 7.70%, o 1.60% en dólares. Dado que en EUA el ahorrante podría conseguir cerca de 4.50% en dólares, está claro que muchos comenzarán a cancelar sus depósitos en pesos en nuestro sistema financiero para comprar dólares y enviarlos al exterior. No hay que dar muchas vueltas para entender que la iniciativa del MH, al estimular la fuga de capitales, forzaría al Banco Central (BC) a vender más reservas si no desea que unos meses la tasa de 60×1 sea recordada como una ganga apetecible.

El MH no debe olvidar que el ahorro que hoy está depositado en los bancos y en el BC, previamente pagó el impuesto sobre la renta cuando se percibió el ingreso y se ahorró la parte no gastada. Intentar cobrarle ahora, una vez más, hasta el 27%, puede lucir razonable para aquellos cuyo ahorro no es fruto del trabajo intenso, pero no para los demás. Una pregunta antes de concluir con este aspecto de la reforma. ¿Se explicó al BC que, si el MH está pagando 10.5% anual (libre de impuestos) por su bono MH2-2035, debido al aumento de 10% a 27% en el impuesto sobre los intereses, el BC tendrá que ofrecer un interés de 14.38%, en lugar de 11.66%, para igualar el retorno neto que ofrece el bono del MH? ¿Estimó alguien qué impacto tendría esta decisión sobre el déficit cuasi-fiscal del BC cuando este tenga que hacer el “rollover” de su deuda interna?

Tengamos cuidado. Recordemos que le estamos diciendo al mundo que no nos interesa más inversión extranjera que ande en busca de exenciones tributarias en zonas francas, turismo y desarrollo inmobiliario, entre otros. Incluso, hay que prepararse para una reducción de los niveles habituales de reinversión de utilidades de las empresas de inversión extranjera que preferirán destinos fiscalmente menos hostiles. Ya la noticia de nuestro desinterés ha llegado a los oídos de los inversionistas en todo el mundo. Si los espíritus animales de los inversionistas extranjeros a los que se refería Keynes decidiesen tomarse una siesta prolongada antes de volver la mirada a República Dominicana, reducciones bruscas de nuestras tasas de interés pasivas netas de impuestos ajustadas por la depreciación, podrían provocar un ataque especulativo contra las reservas del Banco Central y el peso dominicano. No se por qué me vino a la cabeza el dictamen de mi abuelo Salomón, “el que se va a joder, no calcula”.

Generadores del SENI parcialmente exentos, los Aislados completamente gravados

La propuesta de reforma establece que mientras se mantiene la exención del Impuesto Selectivo al Consumo de Combustibles específico (Ley 112-00) para los generadores que proveen energía al Sistema Eléctrico Nacional Interconectado (SENI), los que generan en geografías aisladas que les han sido concesionadas, en lo adelante, deberán pagar el impuesto, lo que implica un trato discriminatorio y podría dar lugar violaciones de la ley de inversión extranjera en el caso de que alguna de las empresas generadoras en sistemas aislados sea de capital extranjero y acogida a la Ley 16-95 de Inversión Extranjera. Recordemos que la inversión extranjera es acreedora del derecho de tratamiento nacional cuando este último sea el más favorable. Adicionalmente, la iniciativa se convierte en otro golpe al sector turismo, pues los hoteles que se instalen sin incentivos fiscales tendrán que hacer frente a una mayor tarifa de electricidad. Alguien del MH debería asistir a Fitur 2025 para explicar la racionalidad del trato discriminatorio. Por otra parte, ¿puede tener alguna posibilidad de fallo favorable en el Tribunal Constitucional una iniciativa que obligue a 110,000 de hogares, micro y pequeñas empresas dominicanas que hoy día son servidas por empresas de electricidad en sistemas aislados a pagar indirectamente un impuesto selectivo al consumo de combustible que no pagarán los que residimos en el resto de la geografía que es servida por las EDE?

Adicionalmente, tanto los generadores del SENI como los de los sistemas aislados, en lo adelante, tendrían que pagar, sin derecho a solicitar reembolso, el Impuesto Selectivo al Consumo de Combustibles ad-valorem (Ley 557-05). En consecuencia, los generadores transferirán ese costo adicional a las EDE y a los clientes de los sistemas aislados. Si las EDE no aumentan la tarifa, el déficit de estas empresas terminará aumentando y el Gobierno tendrá que aumentar las transferencias corrientes que realiza para mantenerlas a flote. En el caso de los generadores de los sistemas aislados, al verse obligados a pagar los dos impuestos selectivos (específico de la Ley 112-00 y ad-valorem de la Ley 557-05) el tarifazo de 15% que tendrán que dar a sus clientes será recibido con júbilo por la oposición política.

La exención del IPI es elevada pero la tasa no se queda atrás

El MH entiende que los RD$9.86 millones del valor de una propiedad exento del IPI es alta y por eso propone bajarla a RD$5.0 millones. La percepción es correcta si la comparamos con los montos exentos de otros países. En Costa Rica, por ejemplo, la exención es de RD$1.89 millones. Sin embargo, mientras la tasa del IPI en Costa Rica es 0.25%, la nuestra es de 1.0%. En consecuencia, una vivienda de RD$15 millones que paga anualmente en Costa Rica un IPI de RD$32,775, en República Dominicana paga RD$51,728. En ese caso, el hogar dominicano termina pagando 58% más IPI que el costarricense, a pesar de que este último tiene un ingreso promedio por habitante (en US$ PPA) 7% más elevado que el nuestro. Aunque esa reforma gravaría a todos los hogares, la realidad es que afectaría con mayor intensidad a las familias cuyas viviendas valen entre RD$5.0 y RD$10 millones, las cuales pasarían de pagar cero IPI a montos que en la cota superior llegaría a RD$50,000 por año. Si se baja la exención sin tocar la tasa, el Gobierno debería prepararse para invertir más de los RD$13,043 millones anuales adicionales que piensa gastar en seguridad ciudadana para contener las potenciales protestas.

En lugar de una tasa única de 1.0%, convendría un sistema de 4 tasas (0.25%, 0.50%, 0.75% y 1.00%) que aplicarían para rangos de valores crecientes de las propiedades. Sería necesario también que el pago del IPI sea aceptado como un gasto deducible para las personas físicas que presenten declaración jurada del Impuesto sobre la Renta, tal y como sucede en la mayoría de los países del mundo. Incluso, el literal b) del artículo 287 sobre deducciones admitidas de la renta neta imponible incluye el IPI, el impuesto de circulación de vehículos, el impuesto sobre las transferencias inmobiliarias y el impuesto de constitución de compañías, entre otros. Por alguna razón, las deducciones no están siendo permitidas.

Del ITBIS al IVA, un tránsito de sorpresas y espantos

He dejado para el final el segmento más importante del proyecto de reforma tributaria: la ampliación de la base imponible del ITBIS y las posibles implicaciones del cambio de nombre del impuesto y las definiciones que establece la ley. Recomiendo a los legisladores y a los potenciales candidatos del PRM en el 2028, antes de iniciar la lectura de la parte final de este artículo, sentarse y respirar profundo. Una gran parte de los bienes y servicios que estaba exento del ITBIS, pasaría en lo adelante a pagar un 18%. En los proyectos de reformas que la Fundación Economía y Desarrollo elaboró en el 2016 y el 2020, recomendamos mantener la tasa del 18% y establecer una tasa reducida de 10% para la mayor parte de los bienes y servicios que estaban exentos. La economía política nos hizo ver en aquel momento que el salto de 0% a 18% no era razonable. No olvidemos que, para la mayoría de los bienes grabados por el ITBIS, el aumento desde el 6% cuando se creó en 1983 al 18% en 2013, tomó 30 años.

Quizás es esto lo que ha llevado a algunos analistas y economistas a tildar de valiente al Gobierno por haber presentado este proyecto de reforma. El agua en botella; los animales vivos; la carne de res; la carne de cerdo; el pescado de consumo popular; los lácteos (excluyendo la leche); la miel; otros productos de origen animal; legumbres; hortalizas; tubérculos sin procesar; frutas sin procesar; cereales (excepto el arroz); harinas; granos trabajados; productos de molinería (excepto el pan); semillas oleaginosas; otras semillas para grasas; siembra o alimentos de animales; embutidos; cacao en grano, entero o partidos, crudo o tostado; alimentos infantiles; pastas; cáscara, películas y demás residuos de cacao; libros y revistas; material educativo a nivel preuniversitario; sillas de rueda y prótesis para discapacitados; servicios de transporte de carga; servicios culturales, servicios funerarios y servicios de salones de belleza y peluquerías; entre otros, si se aprueba el proyecto, pasarán de pagar 0% a tributar el 18%. Me imagino que, desde ya, la oposición está elaborando las pancartas y los desfiles de afectados para llevar a los mítines y concentraciones que los candidatos oficialistas presidenciales y al Congreso que se realizarán a principios de 2028.

A esa ampliación de la lista de bienes gravables se añaden otros cambios que han pasado desapercibidos. Al cambiarse el nombre del ITBIS por IVA, la definición de “Bienes industrializados: Aquellos bienes corporales muebles, que hayan sido sometidos a algún proceso de transformación” es sustituida simplemente por la palabra “Bienes”. Los congresistas deben leer con paciencia y comprensión. Fíjense que el calificativo “corporales muebles” que llevada la palabra “Bienes industrializados” en la definición, ha desaparecido. En consecuencia, la transferencia de bienes corporales inmuebles, como los apartamentos y viviendas, en lo adelante, estaría gravada con el IVA de 18%. Si usted quiere vender su vivienda de RD$10 millones, el comprador, en adición a la comisión de RD$500,000 que pagaría al agente inmobiliario, tendría que pagar RD$1,800,000 de IVA a la DGII. Eso se desprende claramente del proyecto de ley de reforma tributaria. Si el golpe a la construcción de nuevos parques de zonas francas, nuevos hoteles, viviendas económicas y otros proyectos de desarrollo inmobiliario, unido a las elevadas tasas de interés para préstamos a la vivienda y la construcción no resultaban suficientes para provocar una seria perturbación al sector que más ha contribuido, junto con el turismo, al crecimiento económico del país en los últimos años, la aplicación del IVA a la transferencia de bienes inmuebles es la iniciativa más efectiva para provocar el colapso del sector construcción. Los que pronosticaban una ligera desaceleración debido a la reforma, posiblemente leyeron otro proyecto de reforma tributaria.

Si a lo anterior le agregamos el 18% al servicio de transporte de carga y la aplicación del IVA de 18% a insumos de la construcción que al estar en su estado natural están hoy exentos del ITBIS (caliche, arena ITABO, arena de pañete, grava, materiales de relleno, etc.), olvidémonos de la construcción como punta de lanza del crecimiento de nuestra economía. Si a eso le agregamos las crecientes dificultades que enfrentan las empresas constructoras para disponer de un flujo estable de mano de obra haitiana para sus proyectos, preparémonos para un aumento cercano a 15% en el costo promedio de construcción y una contracción significativa del sector.

Tengo la impresión de que la reforma del ITBIS (IVA), aunque en teoría estaría distribuida entre todos los quintiles de ingreso, en la práctica terminará afectando con mayor intensidad a la clase media. No debe olvidarse que una parte no despreciable de los hogares pertenecientes al quintil de ingresos más elevados tiene empresas. La experiencia de los últimos 40 años con el ITBIS nos lleva a pensar que la pedidera de facturas o recibos con comprobante fiscal en supermercados, otros comercios y empresas proveedoras de los nuevos bienes y servicios gravados por el IVA se va a acelerar. Veremos un ejército de hogares del quintil 5 solicitando estas facturas y recibos con comprobante fiscal para utilizarlos en sus empresas, con lo cual el avance de IVA que harán en sus compras para el hogar terminará siendo utilizado para reducir el IVA definitivo a liquidar por sus empresas ante la DGII. En esos casos, estos hogares de altos ingresos quedarían “exentos” de este pago adicional del IVA; lo transformarán en un impuesto de suma cero. En adición, estos hogares, al inflar artificialmente los gastos de sus empresas con facturas de compras de bienes y servicios para el hogar, reducirán la renta neta imponible y, por tanto, el impuesto sobre la renta de las empresas. Para ellos, en consecuencia, la ampliación de la base del IVA puede terminar siendo beneficiosa o un “subsidio” recibido del Gobierno. Es por eso que en los proyectos de reformas preparados por la Fundación Economía y Desarrollo se propuso eliminar “las deducciones de ITBIS adelantado que presenten las empresas por concepto de compras en supermercados, farmacias, restaurantes y en cualquier otro establecimiento correspondientes a gastos de consumo de los hogares. En el caso de empresas que se dediquen a la elaboración y preparación de alimentos, se aceptarán los ITBIS adelantados en compra de los insumos necesarios para su elaboración.”

Consideraciones finales

Traté de encontrar en el proyecto alguna iniciativa para combatir la evasión de la informalidad, como sería el cobro de un impuesto específico (dentro del rango de US$40,000 y US$160,000) por tamaño y contenido de los furgones con mercancías proveniente de China, que contribuyese a igualar el nivel del terreno entre el sector comercial dominicano y el controlado por nacionales chinos. Quizás vendrá en algún proyecto futuro de reforma. En casi todos los países de la región, además del IVA, las importaciones recibidas por correo expreso, independientemente de su valor, pagan el arancel. Si el comprador desea librarse del arancel porque el bien importado procede de un país con el cual tenemos un acuerdo de libre comercio, que presente luego el certificado de origen y solicite el reembolso del arancel pagado. Pensaba, por otra parte, que la nominación de los agentes de percepción se haría, como sucede en la mayoría de los países donde existe esa figura, para recaudar el ITBIS o IVA que hoy pudiese estar cobrando el comercio informal y reteniendo como beneficio adicional. El proyecto de reforma tributaria, sorprendentemente, de lo que habla es del agente de percepción para el cobro del impuesto sobre la renta.

Comenzamos con las zonas francas y terminaremos con ellas. Cuando vendan al mercado local, el proyecto propone que las empresas de zonas francas paguen un impuesto sobre la renta equivalente al 5% de los ingresos brutos. Actualmente pagan un 3.5%. Al ver esta iniciativa, solo me resta preguntar a los autores del proyecto de reforma tributaria lo siguiente: ¿Por qué razón les parece razonable que las zonas francas paguen un 5% de sus ingresos brutos como impuesto sobre la renta cuando venden en el mercado local mientras rechazan que al resto de las empresas de todos los sectores que venden en el mercado interno paguen un impuesto mínimo sobre la renta equivalente a 3.5% de los ingresos brutos por ventas? ¿Por qué las zonas francas sí pueden pagarlo, pero el resto de las empresas nacionales no? Más aún, si ese solo impuesto, el 3.5%, por sí solo generaría ingresos adicionales por 1.6% del PIB, por encima que lo que generaría el proyecto de reforma tributaria sometido al Congreso, el cual, como hemos visto solo serviría para socavar las fuentes de crecimiento de nuestra economía, ahuyentar la inversión extranjera, fomentar la inestabilidad macroeconómica, empobrecer a la clase media y allanar el camino al triunfo de la oposición si esta decidiese unificarse.

Por: Andrés Dauhajare

Tomada de El Caribe.