El Estudio Consumer Pulse de TransUnion del cuarto trimestre de 2023 revela que 98 % de los consumidores dominicanos cree que el acceso al crédito es importante, sin embargo, solamente el 39 % de los encuestados cree que tiene acceso suficiente.

Este estudio explora cómo han cambiado las finanzas personales de los consumidores y qué cambios esperan en el futuro. Además, mide los cambios en las perspectivas y comportamientos de los dominicanos en función de la dinámica de los ingresos, las deudas y el robo de identidad.

Los principales hallazgos fueron los siguientes:

Los dominicanos son más optimistas sobre sus ingresos futuros sin embargo, la capacidad de pagar sus obligaciones sigue siendo una preocupación:

En el cuarto trimestre de 2023, uno de cada tres encuestados afirmó que los ingresos de su hogar aumentaron en los últimos tres meses, estable en comparación con el segundo trimestre de 2023, pero 4 p.p. por encima del cuarto trimestre de 2022. Además, el 83 % de los consumidores indicó que esperaban que sus ingresos aumentaran durante los próximos 12 meses, ligeramente por encima del segundo trimestre (3 p.p.) y del cuarto trimestre de 2022 (5 p.p.). Sin embargo, este trimestre el 41 % de los consumidores indicó que no podrían pagar al menos una de sus obligaciones actuales en su totalidad, consistente con los resultados de los últimos trimestres.

Oportunidad de aumentar el acceso al crédito principalmente en Millennials:

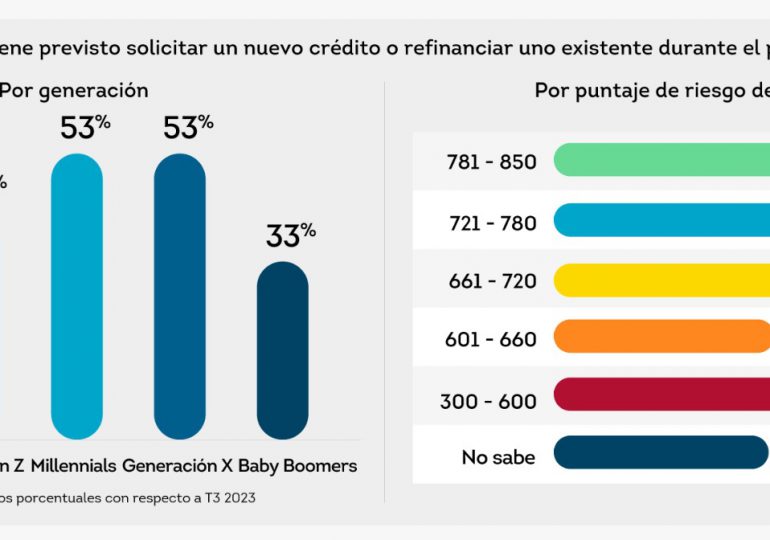

La mayoría de los consumidores dominicanos (98 %) cree que el acceso al crédito es importante, sin embargo, solamente el 39 % de los encuestados cree que tiene acceso suficiente al crédito. Adicionalmente, el 49 % de los consumidores indicó que tenía previsto solicitar un nuevo crédito en los próximos 12 meses, porcentaje superior al del segundo trimestre (47 %) y al del cuarto trimestre de 2022 (45 %). Los que mostraron más interés por nuevos créditos fueron los Millennials, con un 53%.

Entre quienes planeaban solicitar un nuevo crédito en los próximos 12 meses, el 45 % planeaba solicitar un nuevo préstamo personal y el 31 % una nueva tarjeta de crédito. Además, el 33 % de los encuestados indicaron que estaban planeando refinanciar un préstamo personal existente.

Un porcentaje menor de consumidores indicó que consideraron solicitar un crédito o refinanciar un crédito existente, pero decidieron no hacerlo (52 %, 8 p.p. más en relación con el segundo trimestre de 2023 y 6 p.p. más en relación con el cuarto trimestre de 2022). La razón más citada para abandonar sus solicitudes de crédito fueron los costos elevados (28 %, 2 p.p. menos que en el segundo trimestre de 2023).

A medida que los consumidores pasan más tiempo utilizando servicios en línea, se preocupan más por proteger su identidad y la calidad de su conectividad:

En el cuarto trimestre del 2023, un mayor porcentaje de consumidores indicó realizar la mayoría de sus transacciones en línea—el 30 % de los encuestados afirmó realizar más de la mitad de sus transacciones en línea (frente al 26 % en el cuarto trimestre de 2022).

Cuando se les preguntó sobre los obstáculos que encuentran al usar la tecnología digital de nuevas formas, el 36 % de los consumidores indicó que le preocupaba el robo de identidad (frente al 33 % en el segundo trimestre de 2023), mientras que el 30 % expresó su preocupación por la calidad de la conectividad (estable frente al segundo trimestre).

El fraude con tarjeta de crédito, el robo de identidad y las filtraciones de datos fueron las amenazas cibernéticas que más preocuparon a los consumidores con el 50 %, 48 % y 31 % de las respuestas, respectivamente.

El seguimiento crediticio adquiere más relevancia para los dominicanos:

Casi todos (81 %) los consumidores dominicanos creen que monitorear sus informes crediticios es al menos moderadamente importante (frente al 75 % en el cuarto trimestre de 2022), y el 50 % de los encuestados mencionaron que monitorean su crédito al menos una vez al mes (aumentando 9 p.p. con relación al segundo trimestre).

Las razones más comunes por las que los consumidores dijeron que verificaron sus informes crediticios incluyeron:

o Mejorar sus puntajes crediticios (41 %, 6 p.p. por encima frente al 35 % en el segundo trimestre y el 31 % en el cuarto trimestre de 2022)

o Proteger su información contra el fraude (29 %, frente al 36 % en el segundo trimestre)

o Monitorear la precisión de sus informes (28 %, frente al 29 % en el segundo trimestre).

El 32 % de todos los encuestados indicó que no supervisaban sus informes crediticios (frente al 41 % en el primer trimestre de 2023).

Acerca de TransUnion

TransUnion es una compañía global de información y conocimiento con más de 13.000 asociados operando en más de 30 países, incluyendo República Dominicana. Hacemos posible la confianza asegurando que cada persona esté representada de manera confiable en el mercado. Hacemos esto proporcionando una visión multidimensional de los consumidores, administrada con cuidado.

A través de nuestras adquisiciones e inversiones en tecnología, hemos desarrollado soluciones innovadoras en áreas como el marketing, el fraude, el riesgo y la analítica avanzada. Como resultado, los consumidores y las empresas pueden realizar transacciones con confianza y lograr grandes cosas. A esto lo llamamos Información para el Bien®️, generando oportunidades económicas, grandes experiencias y empoderamiento personal para millones de personas en todo el mundo.